slider-cgs-3-1

slider-cgs-1

homepage_slider_2

Herzlich Willkommen

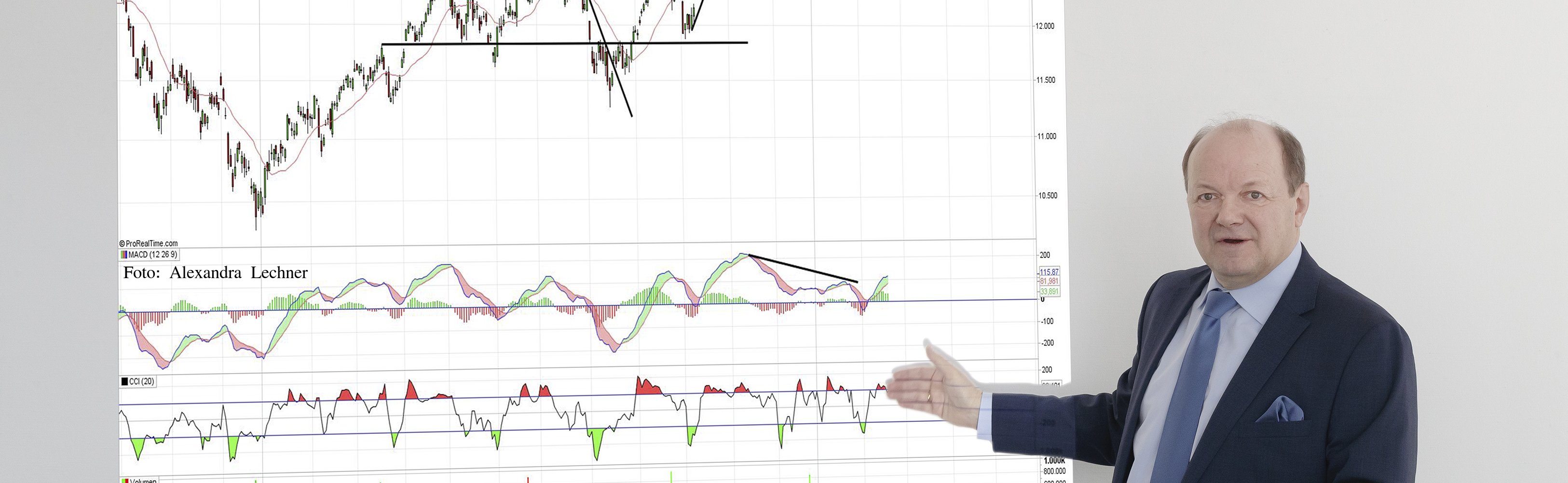

Seit über 40 Jahren bin ich an der Börse tätig! Höhen und Tiefen an den Märkten haben mich geprägt und einen reichen Erfahrungsschatz sammeln lassen. Diesen kann ich heute an meine Zuhörer bei zahlreichen Vorträgen und Veranstaltungen sowie Online-Vorträgen, -Schulungen, und - Seminaren weitergeben. Auf meiner Homepage finden Sie Zeitungskommentare und Studien von mir. Außerdem habe ich eine Rubrik, unter der Sie immer die aktuellen Termine meiner Auftritte einsehen können.

Termine

- Optionen & Futures in der praktischen Anwendung am 24. Mai 2024 19:00

Kostenfreier Saisonalitäten-Test über Seasonax *

Vielen Dank an über 2.700 YouTube Abonnenten

Hier geht es zu meinem Youtube-Kanal

Events bis 25. Januar 2024

| Anzahl | |

| Vorträge | 205 |

| Schulungen | 147 |

| Uni-Vorträge | 24 |

| Messe-Vorträge | 10 |

| Online-Seminare, -Schulungen, -Vorträge auch an Universitäten |

97 |

| Fernseh-/Radioauftritte | 26 |

Bei den Links auf meiner Homepage handelt es sich teilweise um Affiliate-Links, (*) die mir helfen diese zu finanzieren. Ich gehe damit sehr verantwortungsvoll um und empfehle nur Dienstleistungen und Produkte, die ich selbst nutze.